Актуальная ситуация в угольной промышленности в России и мире. Партнерский проект Coal center analytics (CCA) и портала EastRussia.

фото: Adam J/Shutterstock

фото: Adam J/Shutterstock На прошедшей неделе на Атлантическом угольном рынке цены вернулись к росту, достигнув 3-месячного максимума, удерживаясь в диапазоне 116-118 долл./т. Поддержку котировкам оказывает сокращение запасов на складах, укрепление цен на газ в связи со снижением поставок, а также прогнозы уменьшения объемов ветрогенерации. Запасы на терминалах ARA сокращаются пятую неделю подряд, составив 6.1 млн т., при этом операции по реэкспорту в другие страны приостановились.

Тематическое фото

Тематическое фото

Газовые котировки на хабе TTF укрепились до 306 долл./1000 м3 (+27 долл./1000 м3 к 13.03.2024 г.) на фоне сокращения поставок норвежского газа в связи с техническим обслуживанием нескольких месторождений. Хранилища по-прежнему заполнены на 60%.

Котировки южноафриканского угля 6000 превысили уровень 100 долл./т. впервые с середины декабря 2023 года благодаря росту индексов в Европе, а также стабильному спросу со стороны Индии и Пакистана. Некоторые участники рынка отмечают, что на апрель все партии оказались распроданы, что также способствует росту цен.

Exxaro Resources сокращает производственные расходы, чтобы иметь возможность продолжать перевозить уголь автотранспортом в адрес экспортных терминалов. В 2023 г. перевозка автотранспортом в компании Exxaro составила около 0.5 млн т., или 10% от экспортированных 5.1 млн т. Остальной объем пришелся на ж/д отправки в адрес терминала Richards Bay Coal Terminal (RBCT).

Учитывая, что провозные мощности ж/д инфраструктуры останутся ограниченными в 2024 г., Exxaro рассчитывает экспортировать 5.7-6.3 млн т. в 2024 г., оставаясь прибыльной, даже если цены упадут до 80 долл./т.

Южноафриканский оператор Transnet планирует провести обслуживание ж/д линии до RBCT с 11 по 20 июля. В связи с этим погрузка в адрес RBCT будет приостановлена и отгрузки на суда будут осуществляться с использованием складских запасов, которые в настоящее время составляют 2.69 млн т., тогда как к моменту начала обслуживания на складах должно находиться около 5 млн т. во избежание перебоев или замедления в экспортных операциях.

В Китае цены спот на уголь 5500 ккал/кг NAR в порту Qinhuangdao ушли вниз на 7 долл./т. до 122 долл./т. по причине продолжающегося снижения внутренних цен из-за ослабления спроса со стороны энергетических и промышленных предприятий, а также в связи с потеплением и высокими запасами на складах. Потребление угля на электростанциях сократилось с начала месяца на 9%. Кроме того, компания Shenhua, подразделение China Energy, 14 марта понизила цены в провинции Внутренняя Монголия на 2.5 долл./т. Некоторые трейдеры в КНР ожидают, что понижательный тренд будет продолжаться еще 2-3 недели.

Запасы на 6 крупнейших прибрежных ТЭС увеличились на 0.2 млн т. до 13 млн т., потребление упало с 807 тыс. т. до 782 тыс. т./сутки. Запасы в 9 крупнейших портах составили 22 млн т., почти не изменившись по сравнению с предыдущей неделей.

Индекс индонезийского угля 5900 GAR подешевел на 1 долл./т. до 93 долл./т. на фоне высоких фрахтовых ставок и падения внутренних цен в Китае. Давление на котировки также оказывают высокие запасы на складах предприятий в Индии, которые увеличились за прошедшую неделю на 3% и достигли исторического максимума в 48 млн т., что также обусловлено увеличением предложения внутри страны. Кроме того, волатильность в ценах привела к большому спреду между ценами спроса и предложения.

Котировки австралийского угля двигаются в коридоре 123-125 долл./т. Давление на цены оказывает замедление активности на спотовом рынке ввиду сезонного фактора, а также высокие и волатильные фрахтовые ставки. Снижение цен на внутреннем рынке КНР приводит к тому, что в некоторых случаях китайские покупатели пытаются пересмотреть цены по уже заключенным соглашениям.

Котировки австралийского металлургического угля HCC находятся на уровне 245 долл./т. Участники рынка отмечают, что на прошедшей неделе около 0.5 млн т. не могли найти своего покупателя и поставщики из США продавали материал по демпинговым ценам.

Австралийский инвестиционный банк Macquarie прогнозирует среднюю цену на коксующийся уголь (HCC) на уровне 300 долл./т. до конца текущего года. Аналитики объясняют это более слабым рынком по сравнению с ситуацией в прошлом году, главным образом из-за улучшения предложения в ближайшей перспективе. Macquarie также ожидает, что поставки угля из Австралии в текущем году возрастут до 160 млн т.

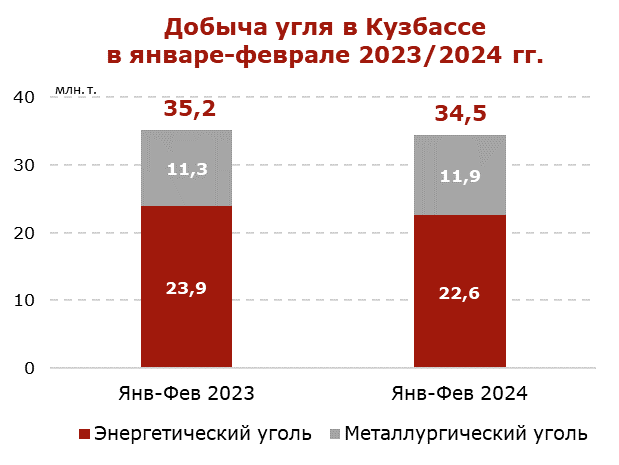

Добыча угля в Кузбассе упала на 2% в январе-феврале 2024 года

Падение добычи в Кузбассе в 2023 г. до 214.2 млн т. (-9.4 млн т. или -4.2% к 2022 г.) продолжилось в первые два месяца 2024 г.

Тематическое фото

Тематическое фото

В январе-феврале 2024 г. угольные предприятия Кузбасса добыли 34.5 млн т. (-0.7 млн т. или -2.0% к январю-февралю 2023 г.), по данным Министерства угольной промышленности Кузбасса.

Добыча коксующегося материала за этот период составила 11.9 млн т. (+0.6 млн т. или +5.3%), в то время как объемы добычи энергетического угля снизилась до 22.6 млн т. (-1.3 млн т. или -5.4%).

Открытым способом угольные компании добыли 22.8 млн т. (без изменений к январю-февралю 2023 г.), производство подземным способом составило 11.7 млн т. (-0.7 млн т. или -5.6%).

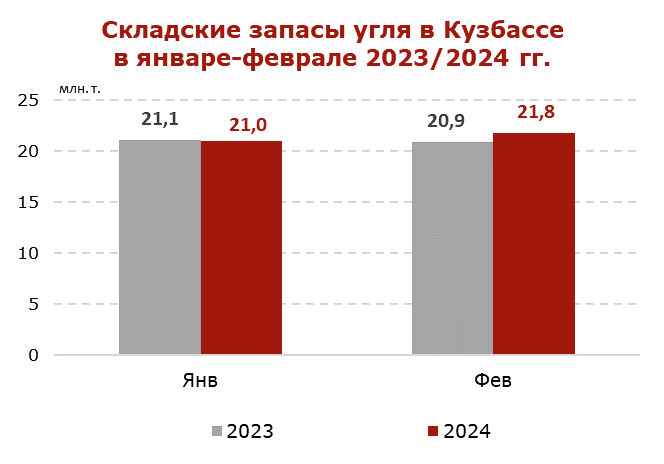

По состоянию на 1 марта 2024 г. складские запасы угля в Кузбассе увеличились до 21.8 млн т. (+0.9 млн т. или +4.3% к 1 марта 2023 г.).

Санкции и наметившаяся тенденция по остановке деятельности российских угольных шахт и разрезов, наряду с повышающимися железнодорожными тарифами РЖД, введением экспортной пошлины, а также лишением угольных грузов приоритетности при ж/д перевозках на фоне ограниченной пропускной способности Восточного полигона, могут оказать негативное влияние на объемы добычи и поставок российского угля на мировой рынок в 2024 гг.

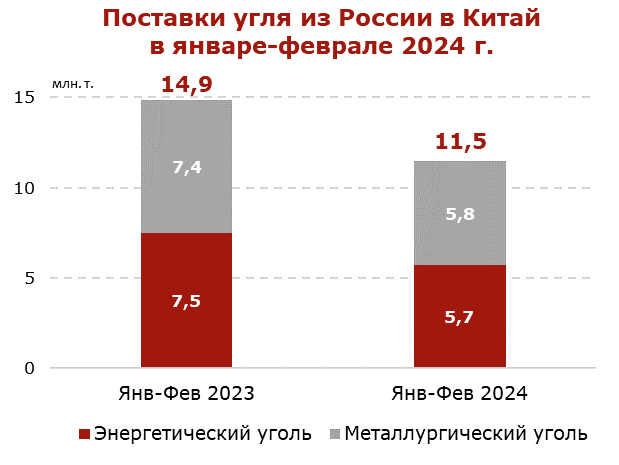

Китай сократил импорт российского угля в январе-феврале на 22%

Китай сократил импорт угля из России по итогам января-февраля 2024 г. до 11.5 млн т. (-2.1 млн т. или -22% к январю-февралю 2023 г.), что обусловлено снижением конкурентоспособности российского материала по причине введения Китаем импортных пошлин в размере 6% на энергетический уголь, а также 3% на коксующийся уголь и антрацит.

При этом КНР нарастил совокупный импорт за этот период до 74.5 млн т. (+14 млн т. или +23% к январю-февралю 2023 г.), в результате чего доля России составила 15.4%, не изменившись по сравнению с прошлым годом.

Китайские власти восстановили пошлины в начале 2024 г., однако другие крупные экспортеры, включая Индонезию и Австралию, не пострадали и их поставки, наоборот, увеличились благодаря соглашениям о свободной торговле.

Возвращение пошлин направлено на защиту местных угольных компаний от последствий перенасыщения рынка после того, как внутренняя добыча Китае увеличилась до рекордно высокого уровня.

Интерес покупателей в Китае также ограничивается санкциями США, введенными в отношении крупных российских угольных компаний (СУЭК и Мечел).

Негативная динамика в экспорте российского угля будет сохраняться в этом году также из-за вновь введенной экспортной пошлины в РФ, высоких ставок перевалки в Тамани и ограниченных провозных мощностей на ж/д инфраструктуре.

Coal center analytics (CCA)

Срок регистрации компаний в САР предлагают продлить до конца 2025 года

Срок регистрации компаний в САР предлагают продлить до конца 2025 года

Приморье вошло в пятерку регионов с высокой потребностью в китаистах

Приморье вошло в пятерку регионов с высокой потребностью в китаистах

На Дальнем Востоке прошли парады Победы

На Дальнем Востоке прошли парады Победы

Пожар в торговом порту Петропавловска-Камчасткого потушен

Пожар в торговом порту Петропавловска-Камчасткого потушен

Более 1,5 км газопровода «Белогорск – Хабаровск» уложены в ЕАО

Более 1,5 км газопровода «Белогорск – Хабаровск» уложены в ЕАО

Пульс угля — 2 мая: угольная промышленность в моменте

Пульс угля — 2 мая: угольная промышленность в моменте

«Мы категорически против завоза в Приморье пчёл других пород»

«Мы категорически против завоза в Приморье пчёл других пород»

В Муйском районе Бурятии введен режим ЧС

В Муйском районе Бурятии введен режим ЧС

«Якутское кино — это уже не феномен. Это индустрия»

«Якутское кино — это уже не феномен. Это индустрия»

Путешествие на другую планету: блогеры завершили экспедицию по БАМу

Путешествие на другую планету: блогеры завершили экспедицию по БАМу

Бюллетень EastRussia: обзор горнодобывающей отрасли ДФО — весна 2024

Бюллетень EastRussia: обзор горнодобывающей отрасли ДФО — весна 2024