Угольная промышленность - актуальные цифры и факты. Партнерский проект Современного аналитического агентства (CAA) и портала EastRussia

Добыча, логистика, цены, экспорт - все чем живет угольная промышленность в России и в мире сжато и по делу - в новом партнерском проекте Современного аналитического агентства (CAA) и портала EastRussia

На прошедшей неделе европейские котировки энергетического угля продолжили ралли выше 265 долл./т. Поддержку индексам оказало увеличение спроса на электроэнергию на фоне похолодания в Европе, а также резкий рост цен на газ. На хабе TTF газ подорожал до 1550 долл./1000 м3 (+180 долл./1000 м3 или +13% к 23.11.2022 г.) в связи с наращиванием темпов отбора топлива из хранилищ. Кроме того, прогнозируется, что 05–11 декабря 2022 г. температура упадет до уровня на 14C° ниже нормы.

Росту цен также способствовало снижение уровня ветрогенерации в Германии и увеличение производства электроэнергии на угольных электростанциях. С целью обеспечения энергобезопасности в зимний период Франция перезапустила угольную электростанцию Emile Huchet мощностью 0.6 ГВт, которая, как ожидается, будет находиться в эксплуатации до марта 2023 г. и за это время потребит около 0.6 млн. т. угля. В Польше на прошедшей неделе вступил в силу закон, согласно которому минимальный обязательный объем запасов угля на электростанциях увеличен на 40%. Ожидается, что данное требование коснется всех производителей в 1 квартале 2023 г., в связи с чем им придется наращивать импорт угля.

Цены южноафриканского материала 6000 существенно укрепились до 240 долл./т. на фоне прогнозов резкого похолодания в Европе и роста цен на уголь на европейском рынке. После восстановления движения по обеим веткам, ведущим в терминал Richards Bay, южноафриканский ж/д оператор Transnet 25 ноября отменил форс-мажор, объявленный 10 ноября. Однако движение поездов еще не вернулось к прежнему уровню, что также обусловлено продолжающимся воровством кабеля на железной дороге.

В Китае цены спот на уголь 5500 NAR в порту Qinhuangdao упали на 12 долл./т. до 180 долл./т., что обусловлено ростом объемов поставок по ж/д линии Daqin, увеличением запасов угля на терминалах и невысоким коэффициентом загрузки крупных электростанций. Резкий рост числа заражений COVID в регионах также оказывает негативное воздействие на спрос.

Индекс индонезийского угля 5900 GAR скорректировался на 3 долл./т. до 164 долл./т. из-за ухудшения спроса со стороны Европы, Китая и Индии. При этом предложение остается ограниченным в связи с проливными дождями. Индонезийская компания PT Bumi Resources понизила свой прогноз добычи на 2022 г. с 78-83 млн. т. до 70-76 млн. т. При этом в этом году доля Bumi на внутреннем рынке увеличится с 38% до 42%.

Цена высококалорийного австралийского угля 6000 подскочила выше 395 долл./т. на фоне ограниченного предложения из-за продолжающихся дождей и похолодания в ряде регионов потребления.

Индексы австралийского металлургического угля держатся в диапазоне 245-250 долл./т. в отсутствие новых драйверов на рынке стали. Ожидается, что в ближайшее время некоторую поддержку котировкам может оказать сезонное пополнение запасов конечными потребителями и ограниченное предложение со стороны России в связи с логистическими сложностями.

Добыча угля в Кузбассе сократилась на 9.6% в январе-октябре 2022

В январе-октябре 2022 г. угольные предприятия Кузбасса добыли 181.5 млн. т. угля (-19.2 млн. т. или -9.6% к аналогичному периоду 2021 г.), по данным Министерства угольной промышленности Кузбасса.

Добыча коксующегося материала за этот период снизилась до 54.4 млн. т. (-4.3 млн. т. или -7.3%), в то время как объемы добычи энергетического угля составили 127.1 млн. т. (-14.9 млн. т. или -10.5%).

Открытым способом угольные компании добыли 120.0 млн. т. (-9.2 млн. т. или -7.1% к январю-октябрю 2021 г.), производство подземным способом составило 61.5 млн. т. (-10.0 млн. т. или -14.0%).

В январе-октябре 2022 г. потребителям было поставлено 148.6 млн. т. угля (-13.8 млн. т. или -8.5%), в том числе на экспорт 98.7 млн. т. (-17.8 млн. т. или -15.3%), российским металлургическим компаниям 26.7 млн. т. (-2.4 млн. т. или -8.2%), местным угольным электростанциям 14.4 млн. т. (+1.7 млн. т. или +13.4%).

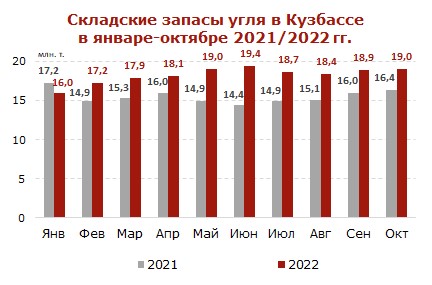

По состоянию на 1 ноября 2022 г. складские запасы угля в Кузбассе достигли 19.0 млн. т. (+2.6 млн. т. или +15.9% к 1 ноября 2021 г.). Рост запасов в Кузбассе по отношению к 2021 г. продолжается девятый месяц подряд на фоне международных санкций против России и логистических проблем (см. график ниже).

Коулстар планирует построить порт Аврора на Дальнем Востоке

Компания Коулстар Эдуарда Худайнатова планирует строительство порта Аврора на Дальнем Востоке, мощностью 35 млн. т. в год, включающей перевалку 25 млн. т. угля и 10 млн. т. нефти.

Угольный и нефтяной терминалы будут расположены в бухта Безымянная (порт Владивосток). Проект реализуется компанией Морской порт Аврора (на 100% принадлежит Коулстар).

Инвестиции в строительство порта Аврора в Приморье превысят 200 миллиардов рублей. Проект позволит создать 700 рабочих мест. Строительство должно завершиться к 2030 г.

В июне 2021 года компания Худайнатова выиграла лицензию на разработку месторождения Богатырь, которое находится в Горловском угольном бассейне. Его запасы оценивают в 300 миллионов тонн, прогнозные ресурсы в 2,4 миллиарда тонн.

Коулстар имеет лицензии на разведку и добычу угля в границах участка Бейский-Западный Бейского каменноугольного месторождения (Республика Хакасия) и участка Богатырь Горловского угольного бассейна (Новосибирская область).

Коридор Север-Юг – альтернативный экспортный и транзитный маршрут

В результате введения санкций ЕС против России, которые ограничили поставки российского угля и другой продукции в европейские страны, логистические потоки активно переориентируются на южное и восточное направления. Однако пропускная способность инфраструктуры оказалась недостаточной для всей номенклатуры грузов, что привело к снижению объемов экспорта российских производителей на фоне увеличения импорта и транзитных перевозок. Экспортеры также стали рассматривать Северный морской путь, который не является полноценным круглогодичным транспортным коридором и имеет ряд недостатков, таких как ограниченная несколькими месяцами навигация, нехватка спутниковых систем для мониторинга ледовой обстановки и необходимость строительства флота ледового класса.

В связи с этим дополнительной альтернативой используемым маршрутам представляется международный транспортный коридор (МТК) Север-Юг, соглашение о котором было подписано в 2000 г. между Ираном и Россией с целью привлечения транзита грузопотоков. Данный маршрут протяженностью 7,2 тыс. км также является альтернативой морскому пути, соединяющему Европу, страны Персидского залива и Индийского океана через Суэцкий канал.

Для российских производителей МТК Север-Юг также открывает выход на экспортные рынки стран-импортеров и в сравнении с морским маршрутом через Суэцкий канал позволяет сократить расстояние более чем в два раза, снижая сроки и стоимость логистики. Кроме того, с 2023 г. года перевозки по восточной ветке МТК Север-Юг будут осуществляться по льготному тарифу. Данный проект также предоставляет возможность разгрузить ж/д инфраструктуру России, включая Восточный полигон.

С целью повышения экономической эффективности транскаспийского маршрута Север-Юг необходимо построить ж/д линию Решт (Иран) – Астара (Азербайджан) протяженностью 170 км, соединив сухопутные участки. Иран планирует завершить данный проект при участии России и Азербайджана через три года, а иранские бизнесмены заявили о своей готовности инвестировать в строительство и работать в условиях санкционных ограничений. К реализации инфраструктурных проектов могут быть привлечены другие страны. Свою заинтересованность, в частности, обозначили Армения, Киргизия и Белоруссия.

В рамках консервативного прогноза ожидается, что совокупный грузопоток по направлению Север-Юг к 2030 г. составит около 32.5 млн. т., увеличившись на 135% к уровню 2021 г (14 млн. т.).

Добыча угля Берингпромуголь выросла на 63% в янв-окт 2022 года

В января-октябре 2022 г. компания Берингпромуголь (входит в состав Tigers Realm Coal, Австралия) увеличила объемы добычи угля до 1.3 млн. т. (+0.5 млн. т. или +63% к январю-октябрю 2022 г.).

фото: Берингпромуголь

Наряду с ростом добычи Берингпромуголь наращивает экспортные отгрузки через порт Беринговский. Ожидается, что по итогам 2022 г. объем поставок угля компании в страны АТР впервые превысит 1 млн. т. угля.

В дальнейшем Берингпромуголь планирует провести реконструкцию порта для увеличения его грузооборота. После реализации проекта терминал сможет ежегодно принимать до 85 судов и осуществлять перевалку 2 млн. т. угля.

Также Берингпромуголь планирует построить обогатительную фабрику для переработки коксующихся углей Анадырской угленосной площади.

Берингпромуголь осваивает месторождение Фандюшкинское поле в Чукотке. Основные объёмы добываемого угля компания экспортирует в страны АТР, часть продукции отправляется на нужды местного населения.

Современное аналитическое агентство (CAA)

На БАМе в Забайкалье появилась новая грузовая площадка

На БАМе в Забайкалье появилась новая грузовая площадка

Меню с ягелем и локальными деликатесами разработали участники гастрофестиваля в Забайкалье

Меню с ягелем и локальными деликатесами разработали участники гастрофестиваля в Забайкалье

Цех для обработки металлоконструкций появится в Приморье

Цех для обработки металлоконструкций появится в Приморье

Мир возможностей Чукотки откроют гости на выставке «Улица Дальнего Востока»

Мир возможностей Чукотки откроют гости на выставке «Улица Дальнего Востока»

МЧС России: Семь человек спасены при пожаре в больнице Приморья

МЧС России: Семь человек спасены при пожаре в больнице Приморья

В зоне правительственного внимания

В зоне правительственного внимания

Киль подкачал

Киль подкачал

Заработал закон, обязывающий банки приостанавливать подозрительные переводы

Заработал закон, обязывающий банки приостанавливать подозрительные переводы

Пульс угля — 22 июля: угольная промышленность в моменте

Пульс угля — 22 июля: угольная промышленность в моменте

Бюллетень EastRussia: отраслевой обзор сельского хозяйства ДФО — лето 2024

Бюллетень EastRussia: отраслевой обзор сельского хозяйства ДФО — лето 2024

«На гребне!» гастрономических изысков

«На гребне!» гастрономических изысков