Уголь

Ситуация в угольной отрасли на сегодняшний день осложняется падением мировых цен, из-за чего в четвертом квартале 2023 г. убытки российской угольной промышленности составили 13 млрд рублей. Для угольной отрасли угрозу также несет планируемое Минфином с 2025 г. увеличение НДПИ для угля[1]. Для энергетических и коксующихся углей предлагается установить дополнительную надбавку к ставке НДПИ в размере 10% от превышения цен в морских портах Дальнего Востока[2]. Пороговая цена для энергетического угля установлена в 100 долларов, для коксующегося – 140 долларов за тонну. Коэффициент для расчета налоговой ставки будет учитывать среднюю за налоговый период мировую цену на уголь и средний курс доллара к рублю.

При этом в ближайшее время с учетом рыночной конъюнктуры роста цен на уголь в дальневосточных портах не ожидается. В отрасли опасаются, что увеличение налоговой нагрузки приведет к продолжающемуся сокращению добычи, а также экспортных поставок и инвестиций в производство.

В целях поддержки отрасли Минэнерго во главе с бывшим кемеровским губернатором С.Цивилевым, бывшим руководителем угольной компании «Колмар», предлагает продолжать переговоры с Китаем по обнулению импортных пошлин на российский уголь. Напомним, что Китай еще в 2014 г. ввел импортные пошлины на антрацит, коксующийся и энергетический уголь в размере 3-6%[3]. Нулевой тариф на импорт угля действовал с 1 мая 2022 г. и в последний раз продлевался в марте 2023 г. до 31 декабря 2023 г. При этом для российского угля Китай является основным рынком экспорта.

В Минэнерго оценили, что по итогам 2023 г. из-за падения цен на уголь прибыль до налогообложения предприятий снизилась в 2,1 раза, до 356,7 млрд рублей, а налоговые поступления сократились на 34%, до 220 млрд рублей. При этом Минэнерго также предлагает ввести мораторий на увеличение НДПИ в период санкций против угольных компаний.

Кроме того, в правительстве РФ весной было принято решение о временной отмене экспортных пошлин на уголь с 1 мая до 31 августа текущего года. Курсовая экспортная пошлина составляла от 4% до 7%[4]

в зависимости от курса рубля, а при курсе менее 80 рублей за доллар должна быть нулевой. Она была введена с 1 октября 2023 г., отменена 1 января 2024 г. и вновь введена с 1 марта 2024 г. С 2025 г. в рамках налоговой реформы предполагается полная отмена всех курсовых экспортных пошлин.

Перевозки угля на экспорт по железной дороге пока не сократились. По итогам января-марта 2024 г. через дальневосточные пограничные переходы на Дальневосточной железной дороге (ДВЖД) объем перевозки угля составил 2 715 тыс. тонн. Через пограничный переход «Гродеково – Суйфэньхэ» в Приморском крае направлено на экспорт 894 тыс. тонн угля, что в 1,9 раза больше, чем за аналогичный период 2023 г. Экспорт угля через пограничный переход «Камышовая – Хуньчунь» в Амурской области достиг 957 тыс. тонн, увеличившись почти в 1,7 раза. Через мостовой железнодорожный пограничный переход «Нижнеленинское – Тунцзян» в Еврейской АО в первом квартале года перевезено 862 тыс. тонн угля, что в 2,5 раза больше, чем за аналогичный период 2023 г.

Тематическое фото. автор/источник: paha1205/Shutterstock

Наибольший объем отгрузки угля на станциях ДВЖД обеспечили Эльгинское месторождение в Якутии (4,4 млн тонн), Ургальское месторождение в Хабаровском крае (1,6 млн тонн), а также Сыллахское (Якутия) и Огоджинское месторождения (Амурская область), с которых в совокупности погружено более 754 тыс. тонн.

На этом фоне некоторые предприятия намереваются временно сократить добычу. Так, угледобывающая компания «Колмар» с 12 марта приостановила работу двух обогатительных фабрик в Якутии и снизила загрузку третьей фабрики до 50% в связи с переизбытком угля на складах (около 1 млн тонн угля) из-за загруженности железной дороги в направлении Ванинско-Совгаванского узла, где расположен собственный порт «Колмара» АО «ВаниноТрансУголь». В апреле компания рассчитывала вывезти 573 тыс. тонн твердого топлива, но ОАО «РЖД» согласовало отгрузку только 428 тыс. тонн.

Тем не менее в 2024 г. «Колмар» рассчитывает добыть на ГОКе «Денисовский» 5,4 млн тонн (результат за 2023 г. – 4,3 млн тонн), а на ГОКе «Инаглинский» - 8,1 млн тонн (результат за 2023 г. – 7,3 млн тонн).

При этом в первом квартале 2024 г. угледобывающие предприятия Якутии все же увеличили объем добычи на 33% по сравнению с первым кварталом 2023 г., до 11,4 млн тонн. Затем в январе-апреле показатель роста составил 29%, до 15 млн тонн. В том числе за четыре месяца объем отгрузки угля на экспорт из Якутии составил 8,7 млн тонн, что на 5% больше показателя аналогичного периода прошлого года. Рост, в частности, обеспечивает добыча на Эльгинском месторождении угля («Эльгауголь»), где в 2023 г. было произведено 26 млн тонн угля (рост на 30% относительно 2022 г.).

Сокращение добычи угля тем временем уже наблюдается в Чукотском АО, где ранее фиксировался рост. По итогам января-апреля 2024 г. компания «Берингпромуголь» (австралийская Tigers Realm Coal Ltd) добыла на месторождении Фандюшкинское поле Беринговского каменноугольного бассейна (Анадырский район) 429,5 тыс. тонн каменного угля, на 5% сократив показатель относительно аналогичного периода 2023 г. Австралийская компания уходит из России и намерена продать угольный актив за 49 млн долларов российской компании «АПМ-Инвест» М.Бузука[5].

Tigers Realm Coal Ltd, помимо «Берингпромугля», принадлежат ведущая геологоразведочные работы «Северо-Тихоокеанская угольная компания», «Порт Угольный» (оператор Беринговского порта) и сервисная компания «Берингпромсервис». Управлением предприятиями занимается ООО «Берингугольинвест». По итогам прошлого года объем добычи компании «Берингпромуголь» составил 1,6 млн тонн угля, увеличившись на 31% относительно 2022 г. В конце 2023 г. было получено положительное заключение Главгосэкспертизы на строительство обогатительной фабрики «Беринговская». Еще в первом квартале текущего года проект ООО «Берингпромуголь» демонстрировал положительную динамику – было добыто 348,3 тыс. тонн каменного угля, что на 4% больше, чем за аналогичный период 2023 г. Однако с апреля тренд изменился на негативный.

В регионе снижается производство и бурого угля. ОАО «Шахта Угольная» в январе-апреле обеспечило 16,6 тыс. тонн бурого угля на Анадырском месторождении, что в 2,3 раза меньше, чем за аналогичный период 2023 г. Бурый уголь компания поставляет предприятиям АО «Чукотэнерго» (Анадырской ТЭЦ и Эгвекинотской ГРЭС).

Тем не менее сохраняются планы инвесторов по развитию логистической инфраструктуры для угольных проектов. ООО «АнтрацитИнвестПроект» в рамках ТОР «Амурская» рассчитывает создать логистический кластер в Тындинском муниципальном округе Амурской области для обеспечения перевозки угля с Сыллахского угольного месторождения в Якутии (Нерюнгринский район) в Амурскую область – на железнодорожную станцию Талума-Угольная Байкало-Амурской магистрали (станция в 72 км от Сыллахского разреза). Объем инвестиций в проект оценивается в более чем 300 млн рублей. Кластер объединит Сыллахский угольный разрез, обогатительную фабрику, железнодорожную станцию Талума-Угольная, расположенные в Амурской области ЛЭП, подстанцию и технологическую дорогу.

На сегодняшний день введена в эксплуатацию автодорога от станции Талума-Угольная до Сыллахского угольного разреза протяженностью 72 км, возведено три мостовых перехода, введены в эксплуатацию объекты первой очереди станции Талума-Угольная. Ввод в эксплуатацию второй и третьей очередей станции намечен на вторую половину 2024 г. Реализовать проект полностью предполагается в 2024-30 гг.

«АнтрацитИнвестПроект» продолжает горно-капитальные работы на Сыллахском разрезе (ТОР «Южная Якутия»), где уже построены объекты бытовой инфраструктуры и склады ГСМ, закуплена и доставлена основная производственная техника. Идет строительство очистных и природоохранных сооружений, систем пожарной безопасности, ведется разработка проектной документации обогатительной фабрики и энергетической инфраструктуры.

Мощность первой очереди угольного разреза должна составить 1 млн тонн угля в год. К 2025 г. на участке планируется добывать 6,5 млн тонн твердого топлива, а также к этому времени должна быть возведена обогатительная фабрика производительностью 5 млн тонн товарного угля в год. Разрабатывать месторождение планируется до 2046 г. Балансовые запасы месторождения оцениваются в 140,877 млн тонн угля.

Холдинг En+ Group намерен инвестировать 50 млрд рублей в разработку Зашуланского месторождения угля в Забайкальском крае (Красночикойский район). Объем добычи должен составит 5 млн тонн в год (к 2027 г.). Эксплуатантом месторождения выступает компания «Разрезуголь» - СП En+ Group и китайской CHN Energy. «Разрезуголь» ведет строительно-монтажные работы по объектам первой очереди. Также началось проектирование электроподстанции и линий электропередачи 110 кВ протяженностью 93 км для энергоснабжения месторождения.

Кроме того, Росприроднадзор весной одобрил проект реконструкции горно-обогатительного комбината «Чегдомын» в Хабаровском крае АО «Ургалуголь» (входит в «СУЭК»), предполагающий строительство отделения флотации. «Ургалуголь» осваивает Ургальское месторождение в пределах Буреинского угольного бассейна (разрезы «Буреинский» и «Правобережный», шахта «Северная»). На трех данных активах добывается свыше 700 тыс. тонн угля в месяц. В апреле также прошли общественные слушания по проекту «Строительство шахты «Северная» в границах участков недр «Северо-Западный Ургал» и «Поле шахты «Ургальская». На этих участках планируется добывать до 4 млн тонн угля в год.

В 2023 г. «Ургалуголь» произвел порядка 10 млн тонн. В том числе предприятие отгрузило потребителям на внутренний рынок и в рамках экспортных контрактов 7 млн тонн, что стало рекордным показателем. К 2030 г. «Ургалуголь» планирует увеличить объемы производства до 15 млн тонн угля в год. Ожидается, что в 2025 г. объем добычи на разрезе «Правобережный» достигнет 6 млн тонн в год, а мощность обогатительной фабрики «Чегдомын» составит 9 млн тонн угля в год. За январь-апрель текущего года «Ургалуголь» отгрузил на экспорт более 1,5 млн тонн угля, что на 2% больше, чем за аналогичный период 2023 г.

Что касается экспортных поставок углеводородов, то в апреле 2024 г. наблюдался рост экспорта нефти премиального сорта ВСТО из порта Козьмино в Находке (доставляется по нефтепроводу «Восточная Сибирь – Тихий океан»), на 5% относительно апреля прошлого года, до рекордных 960 тыс. баррелей в сутки. Предыдущий рекорд морских поставок нефти из Козьмино был поставлен в феврале текущего года, тогда отгрузки превысили 914 тыс. баррелей в сутки[6].

Нефть и газ

Котировки ВСТО традиционно превышают потолок цен на российскую нефть, установленный на уровне 60 долларов за баррель. В том числе в апреле покупку сырья возобновила Индия (после двухмесячного перерыва). В апреле-мае Индия приобретала 70 тыс. баррелей в сутки. В частности, в мае две танкерные партии нефти (по 100 тыс. тонн каждая) были приобретены Indian Oil Corporation (IOC), еще одна партия – индийской Reliance. Наиболее крупным покупателем нефти ВСТО остается Китай – он в среднем в текущем году импортировал 835 тыс. баррелей в сутки, что на 10% больше, чем в течение 2023 г.

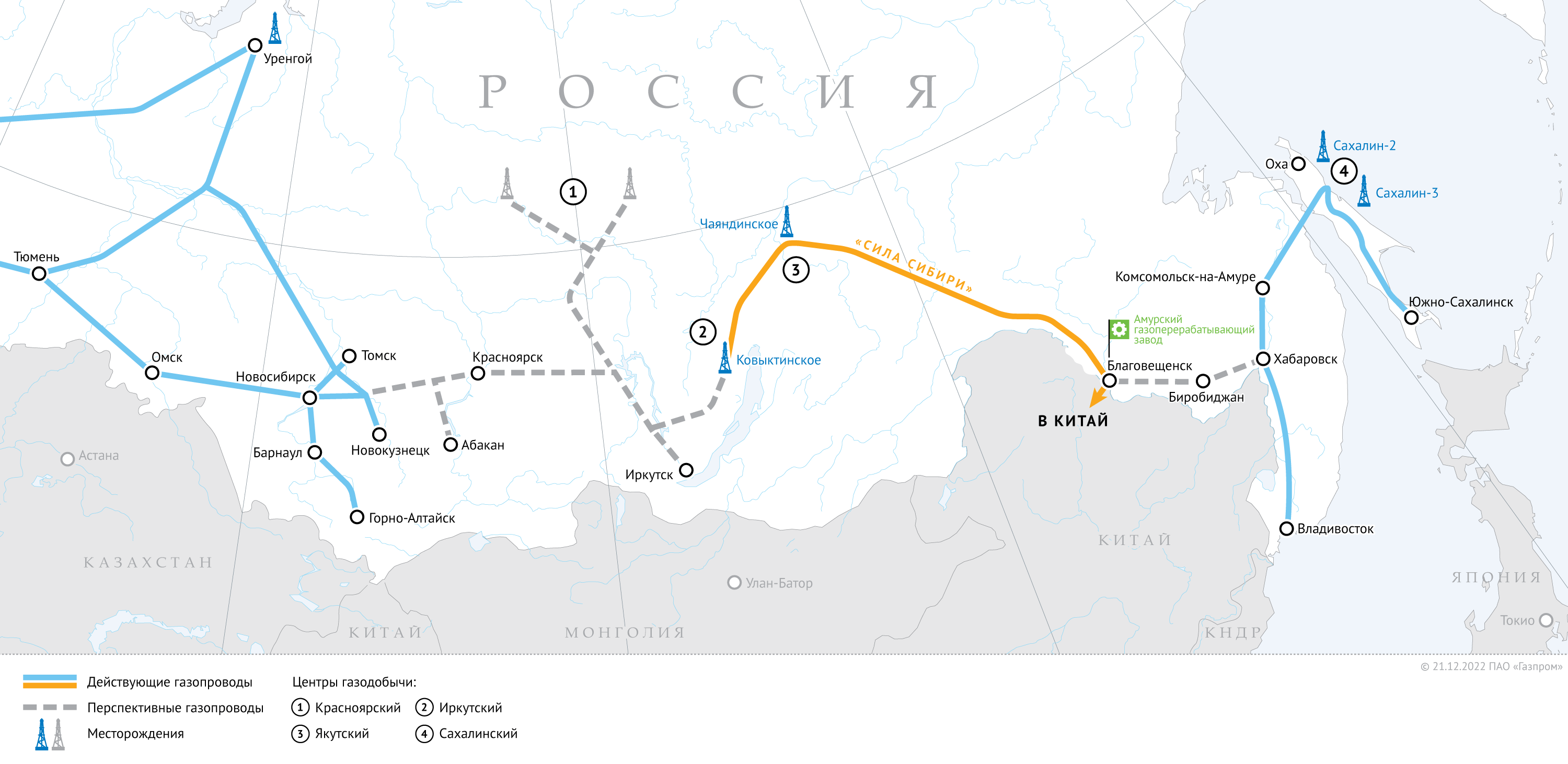

Объем поставок газа в Китай по газопроводу «Сила Сибири» с 1 января по 12 мая текущего года превысил показатель аналогичного периода прошлого года на 37,4%. В апреле рост поставок по сравнению с апрелем прошлого года составил 57,1%.

Все еще под вопросом остается заключение контракта с КНР по поставкам газа по планируемому газопроводу «Сила Сибири-2» (через Монголию, протяженность – 6,7 тыс. км). По предварительным данным, основным противоречием сторон является цена на газ. Китайская сторона настаивает на возможности приобретения газа по цене, аналогичной его стоимости на внутреннем российском рынке.

Помимо низкой цены, российскую сторону не устраивает намерение Китая взять обязательство покупать только небольшую часть запланированной годовой мощности трубопровода (составляющей 50 млрд куб. м газа). Потребность КНР в импорте газа к 2030 г. оценивается в 250 млрд куб. м (в 2023 г. – около 170 млрд куб. м), но Китай предпочитает диверсифицировать поставки. В частности, наиболее крупным поставщиком трубопроводного природного газа в КНР является Туркменистан (в первом квартале текущего года поставил газ на 2,4 млрд долларов)[7]. Россия находится на втором месте (в первом квартале поставлен газ на 2 млрд долларов)[8], далее следует Мьянма (358 млн долларов)[9].

Помимо трубопроводного газа Китай также закупает СПГ – его наиболее крупным поставщиком выступает Австралия (в 2023 г. поставлено 24,2 млн тонн). Далее следуют Катар (в 2023 г. поставлено 16,7 млн тонн), Россия (в 2023 г. было поставлено 8 млн тонн), Малайзия и Индонезия (в совокупности из двух стран в 2023 г. поставлено 11,8 млн тонн). В январе-апреле текущего года Россия поставила в Китай 2,415 млн тонн СПГ на 1,455 млрд долларов США.

Что касается проекта строительства нефтепровода параллельно «Силе Сибири-2» (мощностью до 30 млн тонн), то вице-премьер А.Новак на полях Петербургского международного экономического форума охарактеризовал проект как перспективный, но сырой, находящийся только в стадии разработки.

изображение: ПАО «Газпром»

Тем временем в апреле «Газпром» принял решение о строительстве газопровода «Белогорск – Хабаровск» протяженностью свыше 800 км, соединяющего магистральные газопроводы «Сила Сибири» и «Сахалин – Хабаровск – Владивосток» (СХВ) в рамках проекта Система магистральных газопроводов «Восточная система газоснабжения» (она должна пройти через восемь районов Амурской области по левому берегу реки Зея). Общая длина трасс в рамках проекта превысит 5 тыс. км. С помощью него предполагается объединить восточные газотранспортные мощности с газовой инфраструктурой западной части РФ.

Трасса газопровода «Белогорск – Хабаровск» пройдет от Амурского ГПЗ до врезки в СХВ в районе Хабаровска. Строительные работы предполагается завершить в 2029 г. С учетом стоимости прокладки километра газопровода «Сила Сибири» в 366 млн рублей, стоимость газопровода «Белогорск – Хабаровск» может составить 293 млрд рублей. Генеральным подрядчиком выступает компания АО «Газстройпром» (49% - у «Газпрома», 25% - у Газпромбанка).

Газопровод в том числе необходим по причине дефицита газа в рамках Сахалинского кластера, не позволяющего реализовать проект по строительству третьей очереди завода СПГ в рамках проекта «Сахалин-2». Уже заключен контракт с КНР на поставку 10 млрд куб. газа в год с Дальнего Востока по СХВ, но ресурсной базой для обеспечения данного контракта изначально предполагалось Южно-Киринское месторождение на сахалинском шельфе, находящееся под санкциями США с 2016 г. Соединение газопроводов может служить резервным вариантом обеспечения законтрактованных экспортных поставок в Китай.

Между тем в рамках проекта «Сахалин-2» (Пильтун-Астохское и Лунское месторождения на шельфе, оператор – ООО «Сахалинская энергия») отмечается рост производства сжиженного природного газа (СПГ), взаимосвязанный с поставками в Китай. По итогам апреля рост составил 7% по отношению к марту 2024 г., до 886 тыс. тонн. В Китай с проекта «Сахалин-2» в апреле отправлено 440 тыс. тонн СПГ, что в 3,4 раза больше, чем в марте. Объемы поставок в Японию с недавних пор уступают китайским, они снизились в апреле на 44% по сравнению с мартом, составив 319 тыс. тонн. Практически без изменений остался уровень экспорта СПГ сахалинского проекта в Республику Корея в апреле – 127 тыс. тонн.

Добыча газа в рамках «Сахалина-2» в феврале текущего года составила 1,43 млрд куб. м, увеличившись на 7% относительно февраля прошлого года. В январе-феврале добыча достигла 2,96 млрд куб. м, что на 4,8% больше, чем за аналогичный период 2023 г. В январе-апреле на проекте было добыто 5,8 млрд куб. м, что на 4,5% превысило результат в сравнении с аналогичным периодом прошлого года. По итогам апреля добыча выросла на 5%, до 1,4 млрд куб. м.

Стоит отметить, что покупателем 27,5%-ной доли компании Shell в «Сахалине-2» станет ПАО «Газпром». Цена продажи доли составит 94,8 млрд рублей. Доля перейдет ООО «Сахалинский проект» (дочернее предприятие ПАО «Газпром»[10]). Напомним, что ранее покупка доли Shell была одобрена для дочерней компании ПАО «НОВАТЭК» - ООО «НОВАТЭК Московская область», но сделка не состоялась[11]. В ООО «Сахалинская энергия» 50% уже принадлежат компании «Газпром Сахалин Холдинг». Японские Mitsui & Co., Ltd и Mitsubishi Corporation владеют 12,5% и 10% соответственно.

«НОВАТЭК» вел трудные переговоры с «Газпромом», не желающим уступать конкурирующей компании управленческие функции в проекте. Также пока не найдено юридической возможности для передачи offtake-контракта Shell на 1 млн тонн СПГ с «Сахалина-2».

В рамках другого СРП-проекта «Сахалин-1» добыча газа в январе-апреле составила 3,3 млрд куб. м, увеличившись на 9% относительно соответствующего периода 2023 г. Тем не менее в апреле было зафиксировано снижение показателя на 3% по сравнению с аналогичным месяцем прошлого года, до 855 млн. куб. м.

Доля американской компании Exxon Neftegas Limited в шельфовом проекте «Сахалин-1»[12]

(30%) должна быть продана не позднее 1 января 2025 г. в соответствии с указом президента от 8 апреля 2024 г. Exxon Neftegas Limited с марта 2022 г. продолжает процесс выхода из российского предприятия. Среди иностранных акционеров остаются японская Sakhalin Oil and Gas Development Co. Ltd. (Sodeco) с долей в 30% и индийская ONGC Videsh Limited с 20%. Еще 20% принадлежат структурам «Роснефти»: «РН-Астра» (8,5%) и «Сахалинморнефтегаз-Шельф» (11,5%). Оператором проекта выступает АО «Сахалинморнефтегаз-Шельф».

Подробную информацию и аналитику по этой и другим актуальным темам можно найти в еженедельном бюллетене EastRussia.

[1] Соответствующие поправки к Налоговому кодексу внесены в Госдуму 3 июня.

[2] Индекс FOB Восточный NAR 5500.

[3] Пошлины не распространяются на Индонезию и Австралию из-за соглашений о свободной торговле.

[4] Ставка пошлины составляет 5,5% при курсе 90-95 рублей за доллар и 7% при курсе выше 95 рублей за доллар.

[5] М.Бузук в прошлом работал в компании «СУАЛ-Холдинг» (2000 г., первый вице-президент, член совета директоров), в 2003-10 гг. был генеральным директором компании Investment Partner AG, реализовывавшей совместные проекты с ГК «Ренова», в 2009-10 гг. – гендиректор УК «Металлоинвест». О продаже было объявлено в апреле, сделка должна получить одобрение акционеров TIG. Дата созыва собрания акционеров компании пока не уточнялась. Сделку также должны одобрить ФАС и президент РФ.

[6] ВСТО торгуется с привязкой к основному азиатскому маркерному сорту Dubai.

[7] В 2023 г. Туркменистан поставил в Китай трубопроводного газа на 9,6 млрд долларов. Годовой объем поставок туркменского газа составляет 40 млрд куб. м.

[8] Объем поставок российского газа в Китай в 2023 г. составил 22,5 млрд куб. м.

[9] Известно, что в 2022 г. из Мьянмы в Китай было поставлено 3,8 млрд куб. м.

[10] Владельцем компании является ООО «Газпром Сахалин Холдинг».

[11] Изначально правительство разработало критерии для потенциальных покупателей доли Shell, им соответствовал только «НОВАТЭК». Но в феврале текущего года решением правительства критерии были частично изменены и им стал отвечать «Газпром».

[12] Месторождения Чайво, Одопту-море, Аркутун-Даги, Лебединское.

На БАМе в Забайкалье появилась новая грузовая площадка

На БАМе в Забайкалье появилась новая грузовая площадка

Меню с ягелем и локальными деликатесами разработали участники гастрофестиваля в Забайкалье

Меню с ягелем и локальными деликатесами разработали участники гастрофестиваля в Забайкалье

Цех для обработки металлоконструкций появится в Приморье

Цех для обработки металлоконструкций появится в Приморье

Мир возможностей Чукотки откроют гости на выставке «Улица Дальнего Востока»

Мир возможностей Чукотки откроют гости на выставке «Улица Дальнего Востока»

МЧС России: Семь человек спасены при пожаре в больнице Приморья

МЧС России: Семь человек спасены при пожаре в больнице Приморья

В зоне правительственного внимания

В зоне правительственного внимания

Киль подкачал

Киль подкачал

Заработал закон, обязывающий банки приостанавливать подозрительные переводы

Заработал закон, обязывающий банки приостанавливать подозрительные переводы

Пульс угля — 22 июля: угольная промышленность в моменте

Пульс угля — 22 июля: угольная промышленность в моменте

Бюллетень EastRussia: отраслевой обзор сельского хозяйства ДФО — лето 2024

Бюллетень EastRussia: отраслевой обзор сельского хозяйства ДФО — лето 2024

«На гребне!» гастрономических изысков

«На гребне!» гастрономических изысков