Угольная промышленность - актуальные цифры и факты. Партнерский проект Современного аналитического агентства (CAA) и портала EastRussia

Добыча, логистика, цены, экспорт - все чем живет угольная промышленность в России и в мире сжато и по делу - в новом партнерском проекте Современного аналитического агентства (CAA) и портала EastRussia

unsplash.com

unsplash.com

Краткий обзор мирового угольного рынка

На прошедшей неделе на европейском рынке наблюдалось укрепление котировок энергетического угля выше 335 долл./т., обусловленное недостатком импортного материала в ЕС на фоне приближающегося эмбарго на российский уголь. Снижение объемов ветряной генерации в ряде стран ЕС и новости о возможном запрете на экспорт российской нефти также оказали поддержку угольным индексам.

Запасы угля на терминалах ARA увеличились до 5.2 млн т. – самый высокий показатель с декабря 2020 г. (+0.2 млн т. к 27.04.2022 г.).

Увеличившийся спрос на южноафриканский материал со стороны стран ЕС, пытающихся заместить поставки российского угля, положительно отразился на ценах южноафриканского материала, поднявшихся выше 310 долл./т. Дополнительным фактором роста индексов являются продолжающиеся проблемы с ж/д линией, соединяющей угледобывающие провинции ЮАР и порт Richards Bay.

В Китае цены спот 5500 NAR снизились к на 90 долл./т. до 102 долл./т. FOB Qinhuangdao. Котировки энергетического угля на внутреннем рынке КНР упали после того, как 01.05.2022 г. Китай обнулил импортные пошлины на уголь для стимулирования развития экономики на фоне роста добычи и снижения потребления электроэнергии из-за ограничений, связанных с новой волной COVID-19 в стране.

Цены австралийского материала укрепились выше 365 долл./т. на фоне ряда крупных сделок на физическом рынке и переговоров по бенчмарку на следующий финансовый год между Японией и Австралией.

Увеличившаяся торговая активность индийских генерирующих предприятий, которые пополняют запасы в связи с рекордно высокими среднесуточными температурами, оказала поддержку индексам индонезийского материала

5900 GAR до 200.00 долл./т. FOB Kalimantan. Экстремальная жара в Индии привела к росту потребления электроэнергии, который в последнюю неделю апреля достиг исторического максимума в 207 ГВт.

Рост спроса на австралийский коксующийся уголь со стороны металлургических комбинатов в АТР продолжает положительно отражаться на динамике котировок угля из Австралии, удерживающихся на уровне выше 500 долл./т.

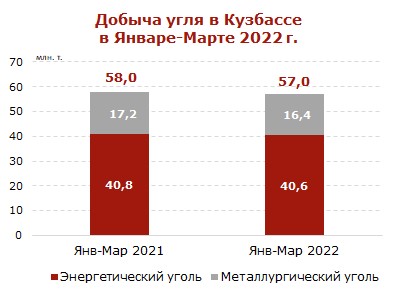

Добыча угля в Кузбассе сократилась на 1.7% в январе-марте 2022

В январе-марте 2022 г. угольные предприятия Кузбасса добыли 57.0 млн т. угля (-1.0 млн т. или -1.7% к январю-марту 2021 г.), по данным Министерства угольной промышленности Кузбасса.

Добыча коксующегося материала за этот период снизилась до 16.4 млн т. (-0.8 млн. т. или -4.7%), в то время как объемы добычи энергетического угля составили 40.6 млн т. (-0.2 млн т. или -0.5%).

Открытым способом угольные компании добыли 36.8 млн. т. (+1.6 млн т. или +4.5% к январю-марту 2021 г.), производство подземным способом составило 20.2 млн т. (-2.6 млн т. или -11.4%).

В феврале-марте 2022 г. потребителям было поставлено 45.6 млн т. угля (-2.7 млн т. или -5.6%), в том числе на экспорт 29.7 млн т. (-3.5 млн т. или -10.5%), российским металлургическим компаниям 8.3 млн т. (+0.2 млн т. или +2.5%), местным угольным электростанциям 4.3 млн т. (+0.3 млн т. или +7.5%).

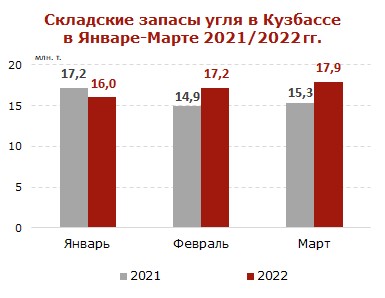

По состоянию на 1 апреля 2022 г. складские запасы угля в Кузбассе достигли 17.9 млн т. (+2.6 млн т. или +17.0% к 1 апреля 2021 г.). Рост запасов в Кузбассе продолжается второй месяц подряд на фоне логистических проблем и международных санкций против России (см. диаграмму ниже).

Современное аналитическое агентство (CAA)

На БАМе в Забайкалье появилась новая грузовая площадка

На БАМе в Забайкалье появилась новая грузовая площадка

Меню с ягелем и локальными деликатесами разработали участники гастрофестиваля в Забайкалье

Меню с ягелем и локальными деликатесами разработали участники гастрофестиваля в Забайкалье

Цех для обработки металлоконструкций появится в Приморье

Цех для обработки металлоконструкций появится в Приморье

Мир возможностей Чукотки откроют гости на выставке «Улица Дальнего Востока»

Мир возможностей Чукотки откроют гости на выставке «Улица Дальнего Востока»

МЧС России: Семь человек спасены при пожаре в больнице Приморья

МЧС России: Семь человек спасены при пожаре в больнице Приморья

В зоне правительственного внимания

В зоне правительственного внимания

Киль подкачал

Киль подкачал

Заработал закон, обязывающий банки приостанавливать подозрительные переводы

Заработал закон, обязывающий банки приостанавливать подозрительные переводы

Пульс угля — 22 июля: угольная промышленность в моменте

Пульс угля — 22 июля: угольная промышленность в моменте

Бюллетень EastRussia: отраслевой обзор сельского хозяйства ДФО — лето 2024

Бюллетень EastRussia: отраслевой обзор сельского хозяйства ДФО — лето 2024

«На гребне!» гастрономических изысков

«На гребне!» гастрономических изысков