Угольная промышленность - актуальные цифры и факты. Партнерский проект Современного аналитического агентства (CAA) и портала EastRussia

Добыча, логистика, цены, экспорт - все чем живет угольная промышленность в России и в мире сжато и по делу - в новом партнерском проекте Современного аналитического агентства (CAA) и портала EastRussia

Краткий обзор мирового угольного рынка

На прошедшей неделе индексы энергетического угля на европейском рынке выросли выше 305 долл./т. на фоне заявлений о возможных европейских санкциях на импорт угля из России.

05.04.2022 г. глава Еврокомиссии Урсула фон дер Ляйен заявила, что возможный пакет санкций ЕС в отношении России будет содержать запрет на импорт угля. 06.04.2022 г. Великобритания объявила, что к концу 2022 г. полностью прекратит зависимость от российского угля, нефти и газа. Также по сообщениям Reuters, 07.04.2022 г. Еврокомиссия намерена одобрить запрет на импорт российского угля. В результате давления со стороны Германии, которая требовала отложить принятие этой меры, запрет может вступить в силу с середины августа, на месяц позже, чем предлагалось ранее.

При этом по итогам 2021 г. многие страны Европы нарастили импорт угля из России. Германия импортировала 20.3 млн. т. (+5.8 млн. т. или +40% к 2020 г.), Италия – 5.9 млн. т. (+1.1 млн. т. или +23% к 2020 г.), Франция – 2.9 млн. т. (+0.64 млн. т. или +28% к 2020 г.), Великобритания – 1.75 млн. т.

(+0.36 млн. т. или +26% к 2020 г.). В 2021 г. импорт Европы, включая Великобританию и не входящие в ЕС балканские страны, составил более 50 млн. т. угля из России или около 46% совокупного импорта. Запасы угля на терминалах ARA составили 3.50 млн. т. (+0.3 млн. т. к 30.03.2022 г.).

Котировки южноафриканского материала выросли выше 290 долл./т. на фоне напряженности на международном угольном рынке и увеличившегося спроса со стороны европейских стран, пытающихся заместить поставки российского угля. В марте 2022 г. экспорт из ЮАР в ЕС составил около 0.87 млн. т. (+0.7 млн. т. к марту 2021 г. и +0.65 млн. т. к февралю 2022 г.). Общий экспорт угля из ЮАР в ЕС в первом квартале 2022 г. вырос до 1.2 млн. (+383% к аналогичному периоду прошлого года).

В Китае цены спот на уголь 5500 NAR упали почти на 23 долл./т. до 204 долл./т. FOB Qinhuangdao. Котировки энергетического угля на внутреннем рынке Китая также снизились на прошедшей неделе. Коэффициент загрузки электростанций в КНР упал до 60% на фоне распространения COVID-19. Энергетические предприятия не спешили увеличивать запасы, ожидая, что затраты на закупку внутреннего материала резко снизятся с 1 мая 2022 г., когда будет введен в действие новый механизм ценообразования на энергетический уголь, который по прогнозам экспертов, может привести к снижению спотовых цен еще на 31-47 долл./т. по сравнению с текущим уровнем.

Возросшая торговая активность европейских потребителей положительно отразилась на индексах австралийского материала выше 290 долл./т., в связи с возможным запретом на импорт российского угля.

Индексы индонезийского материала продолжают падать до 195 долл./т. на фоне снизившейся торговой активности китайских покупателей из-за распространения COVID-19 в Китае.

Котировки австралийского металлургического угля продолжили снижаться до 395 долл./т. на фоне увеличения экспортных отгрузок из Австралии.

ЕС вводит эмбарго на российский уголь

Страны Европейского союза 7 апреля 2022 г. поддержали эмбарго на импорт российского угля в рамках нового пакета санкций против Российской Федерации в связи с событиями на Украине.

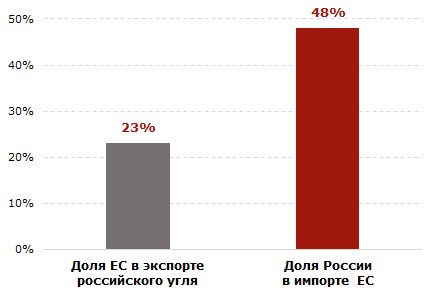

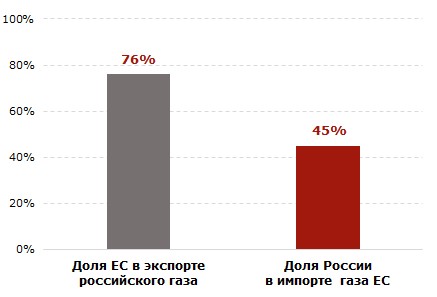

При этом ранее единогласное решение участникам блока в отношении энергетического сектора принять не удавалось в связи с серьезными разногласиями среди стран-членов, поскольку запрет на импорт наносит ущерб Европе, что обусловлено высокой зависимостью от поставок из России. Так, по итогам 2021 г. ЕС импортировал 51.4 млн. т. угля и 155 млрд. м3 газа, а доля России в совокупном импорте составила 48.2% и 45%, соответственно. Доля ЕС в российском экспорте угля не превышает 22.8%, тогда как в экспорте газа она почти в 4 раза выше и достигает 76%.

В связи с этим эмбарго предполагает хоть и обязательный, но поэтапный отказ от импорта угля с переходным периодом в 120 дней. Несмотря на свою зависимость, Германия, крупнейший потребитель российского угля в ЕС, надеется уложиться в указанный срок и найти альтернативных поставщиков. Для сравнения доля российского угля в импорте Италии составляет 67%, Германии – 52%, Франции – 37%, Испании – 30%. Доля российского газа в импорте ЕС составляет 45%.

Власти Великобритании также намерены полностью отказаться от поставок российского угля, но до конца 2022 года. При этом доля российского угля в импорте Великобритании составляет 38% или

1.7 млн. т.

Кроме того, Япония, отказавшаяся вводить запрет на импорт российского угля, планирует постепенно переходить на импорт из других стран. В 2021 году около 11% или 19.7 млн. т. закупаемого Японией угля было из России.

Экспорт российского угля в страны ЕС в 2021 г., млн. т.

ЕС запретил импорт угля российского происхождения, поэтому схема с добавлением трейдеров-посредников работать не будет. Остается только замена поставщиков: Российские экспортеры уйдут в Азиатско-Тихоокеанский регион, а их место в Европе займут те, кто раньше продавал эти объемы в Азии.

Экспорт российского угля в страны ЕС в 2021 г., млн. т.

Угольные компании просят освободить пути для экспорта на Дальний Восток

Угольные компании обратились к правительству с просьбой перенаправить все транзитные контейнеры через Казахстан, что позволит освободить мощности БАМ и Транссиб для более экономически целесообразного угольного экспорта.

На фоне ужесточения санкционных ограничений со стороны западных стран пропускная способность Восточного полигона становится все более критичной, поскольку многие участники рынка возлагают надежды на покупателей в регионе АТР. При этом более существенное снижение объемов поставок угля наблюдается именно в восточном направлении, в связи с чем компании также призвали ускорить развитие Восточного полигона и ввести мораторий на любые изменения тарифов на перевозку угля.

Данная динамика обусловлена тем, что РЖД приостановили действие правил недискриминационного доступа, ввели правила очередности перевозок грузов, предоставив приоритет транзитным перевозкам контейнерных грузов, в результате чего уголь стал отгружаться по остаточному принципу.

Такие изменения оказывают негативное влияние на всю угольную и смежные отрасли, а также приводит к невыполнению обязательств по контрактам, снижению налоговых поступлений и валютной выручки.

Так, погрузка угля в восточном направлении по итогам 1 квартала 2022 г. составила 25 млн. т., что на 6% меньше, чем за аналогичный период прошлого года. При этом, вопреки ожиданиям, погрузка в западном направлении, несмотря на санкционные ограничения, сократилась лишь на 3% до 27 млн. т. (-0.8 млн. т. к

1 кв. 2021 г.). Совокупный объем погрузок на экспорт снизился до 51.9 млн. т.

(-2.28 млн. т. или -4.3% к 1 кв. 2021 г.). Мартовский показатель упал почти на 10% до 17.7 млн. т. по сравнению с 19.5 млн. т. в марте 2021 г.

Объем грузоперевозок РЖД в январе-марте 2022 г. вырос на 0.2%

В январе-марте 2022 г. объем грузоперевозок РЖД составил 307.9 млн. т. (+0.2% к январю-марту 2021 г.).

Погрузки угля увеличились до 91.2 млн. т. (-0.9% к январю-марту 2021 г.).

Грузоперевозки РЖД в январе-марте 2022 г.:

уголь: 91.2 млн. т. (-0.9% к январю-марту 2021 г.);

· кокс: 2.8 млн. т. (+1.1%);

· нефть и нефтепродукты: 55.4 млн. т. (+2.2%);

· железная и марганцевая руда: 29.1 млн. т. (+1.1%);

· черные металлы: 18.0 млн. т. (+5.8%);

· лом черных металлов: 2.9 млн. т. (-8.0%);

· химические и минеральные удобрения: 16.0 млн. т. (-2.8%);

· цемент: 4.8 млн. т. (+6.8%);

· лесные грузы: 8.9 млн. т. (-15.4%);

· зерно: 5.6 млн. т. (-25.1%);

· строительные грузы: 26.4 млн. т. (+0.5%);

· цветная руда и серное сырье: 4.3 млн. т. (-9.1%);

· химикаты и сода: 6.2 млн. т.

(+2.1%);

· промышленное сырье и формовоч-ные материалы: 8.3 млн. т. (+7.5%);

· остальные грузы, в том числе в контейнерах: 28.1 млн. т. (+9.9%).

Добыча угля в России выросла на 1.8% в 1 квартале 2022 г.

В январе-марте 2022 г. добыча угля в России увеличилась до 110.5 млн. т. (+1.9 млн. т. или +1.8% к аналогичному периоду 2021 г.).

Рекордный рост мировых индексов продолжился в первые три месяца 2022 г. на фоне жесточайших международных санкций, введенных в отношении России в конце февраля из-за военной операции на Украине, а также дефицита предложения на мировом рынке, что должно было стимулировать российские добывающие компании наращивать объемы добычи угля, по крайней мере, в январе-феврале 2022 г. Тем не менее, в 1 квартале 2022 г. поставщики продолжили сталкиваться с логистическими сложностями в части ж/д транспортировки угля в направлении Северо-Западных терминалов и портов Дальнего Востока, приводящими к пересмотру планов добычи отдельными производителями в сторону сокращения.

Кроме того, массовые проверки безопасности на шахтах и угольных разрезах, инициированные Ростехнадзором после взрыва на шахте Листвяжная (СДС), привели к приостановке деятельности около 20 шахт и разрезов в январе-марте 2022 г.

Санкции и наметившаяся тенденция по остановке деятельности российских угольных шахт и разрезов способна оказать существенное влияние на объем добычи и предложения российского угля на мировом рынке.

Кузбассразрезуголь (+1.7% к январю-февралю 2022 г.), Сибантрацит (+35.6%), Стройсервис (+11.3%), Эльгауголь (+59.6%) и Колмар (+28.9%) увеличили добычу угля в 1 квартале 2022 г., в то время как производство таких крупных российских угольных компаний, как Суэк (-4.0%), Русский Уголь (-8.8%), Евраз

(-25.2%) и СДС (-29.4%) не смогло выйти на уровень первых трех месяцев 2021 г.

Подробные данные по добыче угля в России представлены в таблице ниже.

Добыча угля в России (январь-март 2021/2022), тыс. т.

Современное аналитическое агентство (CAA)

Межрегиональный форум-штаб «БАМ туристический» проходит в Тынде

Межрегиональный форум-штаб «БАМ туристический» проходит в Тынде

Поиск двух моряков с судна «Григорий Ловцов» продолжают на Сахалине

Поиск двух моряков с судна «Григорий Ловцов» продолжают на Сахалине

«Порт Эльга» запустит терминал и железную дорогу в 2025 году

«Порт Эльга» запустит терминал и железную дорогу в 2025 году

Запрет на пребывание в лесах ввели в ЕАО

Запрет на пребывание в лесах ввели в ЕАО

В четыре раза увеличился пассажиропоток на пункте пропуска Хабаровск– Фуюань

В четыре раза увеличился пассажиропоток на пункте пропуска Хабаровск– Фуюань

Пульс угля — 21 октября: угольная промышленность в моменте

Пульс угля — 21 октября: угольная промышленность в моменте

На воды в ЕАО! Или как я дикарём поехала в Кульдур

На воды в ЕАО! Или как я дикарём поехала в Кульдур

Подтопленную летом школу в приморском Дальнереченске восстановили

Подтопленную летом школу в приморском Дальнереченске восстановили

«Вьетнам — это центр внимания ведущих мировых держав»

«Вьетнам — это центр внимания ведущих мировых держав»

Пульс угля — 14 октября: угольная промышленность в моменте

Пульс угля — 14 октября: угольная промышленность в моменте

Бюллетень EastRussia: Сельское хозяйство: отраслевой аналитический обзор — осень 2024

Бюллетень EastRussia: Сельское хозяйство: отраслевой аналитический обзор — осень 2024